Unabhängigkeit

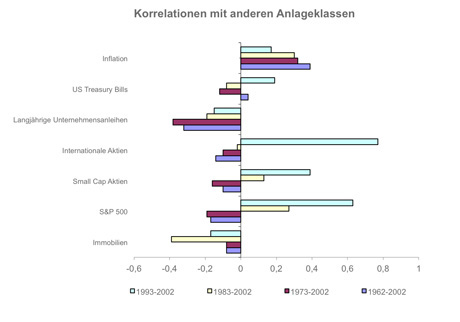

Das Rendite-Risiko-Profil eines Portfolios lässt sich durch die Beimischung einer neuen Anlageklasse verbessern. Der Diversifikationsvorteil ist dabei umso höher, je weniger eine hinzukommende Anlageklasse mit den bereits vorhandenen Anlageklassen korreliert.

Korrelationsberechnungen von Timberland wurden bereits vielfach vorgenommen.

Waldinvestments weisen eine nur sehr geringe bis negative Korrelationen mit anderen Anlageklassen auf.

Grund dafür ist …

- Die Renditen von Timberland stehen in starkem Zusammenhang mit den Holzpreisen. Diese wiederum korrelieren nur sehr schwach mit den Trends an den Finanzmärkten.

- Es besteht kein Zusammenhang zwischen dem Marktwert von Waldflächen und den Zyklen der Finanzmärkte.

- Durch die zeitliche Flexibilität des Holzeinschlags können günstige Marktphasen ausgenutzt werden. Dadurch verringert sich die Korrelation zwischen Timberland und den Finanzmärkten.

- Andere, von den Finanzmärkten unabhängige Faktoren, können Angebot und Nachfrage und damit den Holzpreis beeinflussen. Dies sind beispielsweise Substitutionsgüter in allen Verwendungsbereichen von Holz oder die Energiepolitik.

Die nur geringe Korrelation mit der Inflation kann als eine Art Hedge gegen die Teuerung interpretiert werden.

Die Beimischung von Timberland in ein Anlageportfolio führt zu einer Erhöhung der Rendite in verschiedenen Risikoklassen.